2023中国酒业ESG投资热潮:42%环境治理资金投入引领市场新趋势

中国酒业2022年环境治理投入共计15.12亿元。据《中国酒业ESG发展报告(2022)》,环境治理领域是中国酒业2022年投入资...

扫一扫用手机浏览

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

本文源自:智通财经APP

巴菲特曾经投资过的中石油,今天创下八年新高了。是“市值管理”的功劳吗?

央企执行市值管理考核,背后是一张战略大旗。

在中国正处于经济转型关键时期的大背景下,财政收入也处于从土地财政向股权财政的转型期。在这个过程中,因土地财政收入下滑而出现的财政缺口迫切需要国有资产中的优质资产——国有上市企业来补足。

统计数据显示,2021年全国国有企业资产总额已达308.3万亿。如果咱们的国企能够通过转型优化,有效盘活,使得总资产回报率提高一个百分点,那就可以带来3万多亿的收益。

我们去年3月份就写过稿件《最强中字头,故事远没有结束》,其中就提到央国企在目前阶段要“盘活资产,解决一部分财政收入”,将会更加重视市值管理。

现在,把市值管理纳入央企KPI考核,是实现“中特估”的有效途径之一,也是对“中特估”的进一步落地。

央企市值管理纳入考核的具体方式会如何?

中国建筑前些年已被指定为国务院国资委市值考核的试点企业。中国建筑的考核框架对后续潜在的央企市值考核机制或许具有参考意义。

具体来说,中国建筑的市值考核占企业负责人和核心管理团队年度业绩考核体系的权重约为10%至15%。考核成绩不仅是中国建筑高层晋升的重要依据,也是整个管理团队薪酬绩效的关键参考,因此该考核体系对于央企管理团队至关重要。

市值考核的具体方式是对比相对收益。以国务院国资委为中国建筑定制的行业指数作为基准,行业指数涵盖了与中国建筑业务相对标的其它建筑央企,如中国交建和中国铁建,以及地产业务可以对标的央企,例如保利、招商和华润。重点考察中国建筑的市值涨幅,相对于行业指数以及上证指数的表现。如果中国建筑年度涨幅超过这两个指数,可获得满分(10~15分)。反之,如果涨幅低于或跌幅超过这些指数,则不得分。

在过去几年中,这种考核促使中国建筑不断提升经营效益,降低成本和费用。同时,公司更注重承接高质量项目,并推动自己的分红比例持续高于行业其他央企,且有逐年提升的趋势。

重建中国资本市场估值体系的重要一步?

上海洹睿资本表示,中特估,和中国经济底层结构相匹配的估值体系的重建,远远比想象的艰难。

上海洹睿资本观察到,A股市场上,整个中字头概念在去年2季度被拉高后,遭遇了公募基金几乎清盘式的卖出。公募基金3季报以及近期刚刚披露的4季报显示,几乎所有中字头的板块和个股,除了极个别煤炭板块龙头之外,全部在三,四季度遭遇了公募基金的大幅减持。尤其是基建铁路板块,几乎遭遇了公募***式的减持。同样的事情在8月券商板块***时再次被如法炮制。

由于早年对于资本市场本质上的不重视,造成对于市场底层参与主体的全面失控。GJD资金和北上和公募基金竟然成了对手盘。如果说北上成为对手盘还在预期中的话,公募则完全是一个大大的意外。GJD发现,要推动中字头股票上涨,在最初上涨的20%-30%的阶段,就要面临公募几乎清盘式卖盘。中特估的估值修复的实现,前提竟然是先要把公募手中相关的筹码全部接过来。

就整个中国金融体系而言,是不缺钱的。随着存款利率的不断降低,这批资金未来将有很大概率被逐步引导入资本市场中。而这些原先准刚兑资金的天然风险偏好就很低,因此他们最先入市必然优先选择波动较小,估值较低的品种。去年4季度开始高股息概念的持续走强,可以认为就是这批资金的先头部队所为。公募三四季度中字头概念的持仓处在持续的减仓状态,然而这些标的的筹码集中度却是清一色的进一步集中,说明有来路不明的资金一直在持续买入中字头的核心品种。

洹睿资本认为,将市值管理纳入央企业绩考核,在重建中国资本市场估值体系的政策配套上,迈出了非常重要的一步。投资者会看到,2024年资本市场将会出现新旧交替的分水岭,“旧体系破”“新体系立”同时进行 。

央国企估值重塑的逻辑和路径有哪些?

关于这个问题,兴业证券张忆东(金麒麟分析师)老师在去年4月份的研究报告《精挑细选港股优质央国企》中已经论述得非常详尽了。百年未遇之大变局,央国企要做强做优做大、发挥更大作用。央企价值重估,不是因为它便宜或央企标签,而是立足基本面的变化。估值重塑的路径主要有四条:

一,央企将从重视收入规模转向重视盈利能力和现金分红。

二,分红的稳定性和动力增强。

三,创新驱动转机或者转型机遇:数字经济、低碳环保新能源等新兴方向;一带一路,受益海外拓展新方向的央企。

四,分拆上市、资产重组。

就央国企估值重塑的空间而言,港股央企大多deep value,少数央企的估值合理;与世界一流企业相比,估值具备性价比。

港股央企价值重估的主导资金是谁?张忆东认为,配置型中资先布局,长线外资有望逐步跟进。中长期看,中资机构和中国高净值人士、外资都将有望增持优质港股央企。

首先,配置型中资当前一定程度上面对“资产荒”,特别是内地公募基金公司的固收部门、保险、银行理财子等机构对于高质量、有效资产的配置需求非常强烈,深度价值高股息的优质港股央企相比信用债、城投债更具有长期配置吸引力。

其次,长线外资机构特别是***基金,对于优质港股央国企的配置兴趣也将逐步提升。一方面,人民币国际化不断深化,另一方面,伴随着央国企持续夯实ESG体系建设以及央国企持续保持业绩稳定性和分红持续性,外资对优质央国企的认可度也将逐步抬升。

哪些方向将是关注的重点?张忆东老师提供的参考思路有三:

投资思路一,能持续高分红才是硬道理,建议“类可转债”策略布局高股息价值股。

投资思路二,盈利能力有转机 、“大象也能奔跑”,建议关注举国体制驱的科技创新+国家安全+一带一路。

投资思路三,专业化整合,建议关注重点资本运作举措。

笔者认为,除了高股息央企依旧是攻守兼备的选择之外,也可以关注那些深度破净的央企,后续“将市值管理纳入考核”政策一旦落地,它们是市值管理动力最强的那一拨。

港股中字头情况一览

广东省交易控股集团驻京联络处市场研究小组去年对国务院国资委系统的400多家中央企业控股的上市公司情况进行梳理,发现央企控股的香港上市公司约119家,约占到央企上市公司数量的25%。其中43家央企尚没有控股的香港上市公司;30家央企控股1家香港上市公司;25家央企控股2家及以上香港上市公司。

控股香港上市公司数量排名前五的央企分别为:

市值最高的五家香港上市公司分别为(市值有变化):

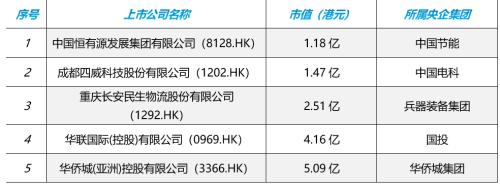

市值最低的五家香港上市公司分别为(市值有变化):

央企控股的香港上市公司中较为优质的公司主要为中国移动、中国海洋石油等整体上市公司,以及东方海外国际、中国海外发展、保利物业等少数股价或市值较为亮眼的公司。除此之外,绝大多数央企控股的香港上市公司市值及股价都相对较低。

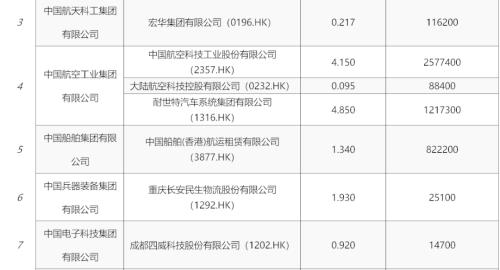

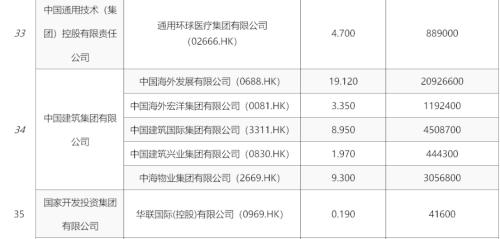

附表:央企控股香港上市公司总览

市值现在虽然有一定变化,这个表格仍然可以用来参考,投资者不妨从中选择标的进行跟踪。

在进行投资之前,还可以思考一个问题:巴菲特曾经也买过中石油。中字头的重估,如果要走得踏实,不仅要靠政策因素推动,还得有基本面的配合。对基本面研究最为透彻的巴菲特,有没有可能再次投资中字头呢?

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。